🔥Super Sconti! Due titoli leader del settore Healthcare.

Oggi ti sveliamo due titoli di aziende healthcare. Entrambe le due aziende sono due leader nei rispettivi ambiti con una storia di oltre 80 anni.

Autori: Stefano Reali (Portfolio Manager - Pharus Asset management S.A.), Riccardo Volpi (Portfolio Manager - Pharus Asset management S.A.), Andrea Guitta (Portfolio Manager - Pharus Management Lux S.A. - Milan Branch), William Trevisan (Portfolio Manager - Pharus Management Lux S.A. - Milan Branch) | Persona Giuridica: Pharus Management Lux S.A. Sede di Milano | Autorità Competente: Banca D’Italia, CSSF | Raccomandazione Ultimata: 06.06.2025 ore 14:00 | Prima diffusione della raccomandazione: 09.06.2025 ore 06:30 | Data e ora Prezzi: 06.06.2025 ore 13:55 | Informazioni secondo il Regolamento Delegato (UE) 2016/958 “Raccomandazione in materia di investimenti” sono a questo link.

Caro fuoriclasse,

oggi ti sveliamo due titoli di aziende healthcare.

Entrambe le due aziende sono due leader nei rispettivi ambiti con una storia di oltre 80 anni.

La prima paga un dividendo sopra al 7%.

La seconda cresce oltre al 20% all’anno.

Ma prima di vedere questi due leader a sconto cerchiamo di approfondire il contesto del settore.

Nel contesto delle rotazioni settoriali, oggi ci concentriamo su un comparto che sembra essere stato completamente dimenticato dal mercato: l’healthcare. Dopo aver beneficiato di una crescita straordinaria durante la pandemia, il settore ha perso slancio e da allora non è più riuscito a performare in linea con il mercato.

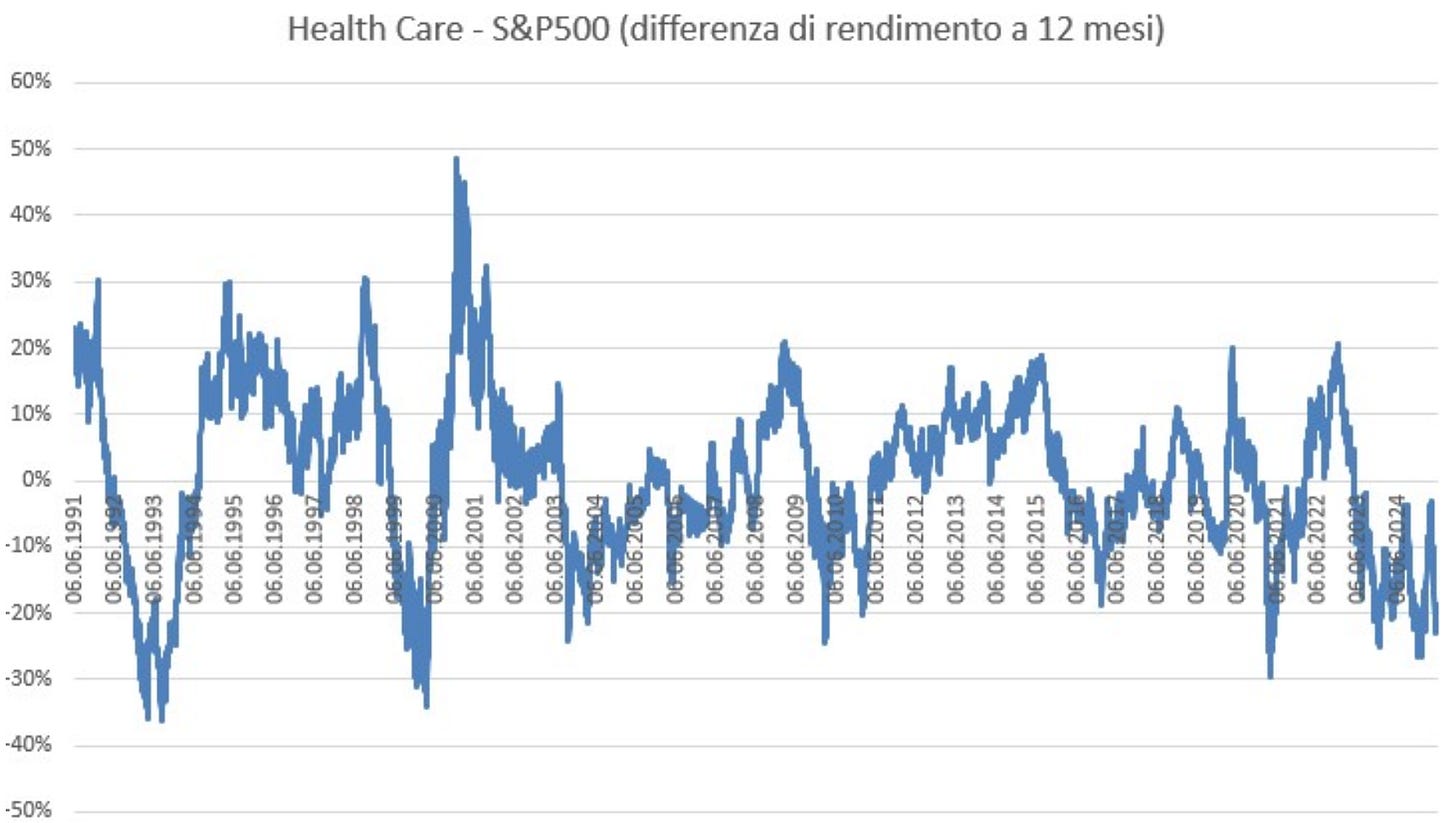

Questa fase di stallo ha portato a una sotto-performance significativa su base annuale, ai massimi storici rispetto all’S&P500:

Come evidenziato dal grafico, le fasi di sotto-performance del settore si ripresentano ciclicamente nel tempo. Abbiamo assistito a dinamiche simili nel 1993, 1999, 2003, 2010, 2016, 2021 e, più recentemente, nel periodo attuale.

Ogni volta, la debolezza del settore è stata giustificata da una narrativa diversa, apparentemente solida e condivisa nel momento in cui si manifestava.

Tuttavia, col senno di poi, molte di queste narrazioni si rivelano più che altro pretesti utilizzati da “Mr. Market” per riequilibrare e correggere distorsioni accumulate nel tempo.

Cosa sta succedendo al settore?

Il 12 maggio, il presidente Trump ha firmato un ordine esecutivo che impone un periodo di negoziazione di 30 giorni tra il Dipartimento della Salute e dei Servizi Umani e l’industria bio-farmaceutica. L’obiettivo è raggiungere un accordo sulla riduzione dei prezzi dei farmaci. In caso contrario, i Centri per i servizi Medicare e Medicaid potrebbero introdurre una norma per abbassarli direttamente.

Perché è rilevante:

L’intento del presidente di allineare i prezzi dei farmaci statunitensi a quelli praticati nei paesi sviluppati rappresenta una delle minacce più significative per il settore bio-farmaceutico, anche se interventi radicali di questo tipo sono considerati poco probabili.

Confrontare i prezzi netti tra mercati è complesso a causa di sconti e meccanismi di rimborso, ma si stima che i farmaci negli Stati Uniti costino in media circa il doppio rispetto ai principali mercati internazionali.

Un allineamento dei prezzi statunitensi a quelli europei, sia nei canali pubblici che privati, potrebbe ridurre i ricavi farmaceutici statunitensi del 24%. Poiché molte aziende generano circa metà del loro fatturato proprio dagli Stati Uniti, questo scenario potrebbe comportare un calo a doppia cifra dei ricavi globali.

Tuttavia, all’interno di questo scenario depresso, emergono alcune società leader che trattano a valutazioni fortemente scontate, aprendo potenzialmente interessanti opportunità per investitori orientati al valore.

Andiamo a vedere due aziende leader del settore, una americana ed una europa, che permettono all’investitore di essere esposti ad un leader a sconto e di:

1. In un caso ottenere un dividendo superiore al 7%

2. Nel secondo caso avere un ritorno sul capitale e una crescita unici nel settore.

Se vuoi scoprire i due titoli di cui stiamo parlando e leggere l’analisi, abbonati a fuoriclasse.it

Se sei già abbonato, continua pure a leggere.