🍸Campari: Titolo Italiano del Mese

Come si è evoluta la sua crescita nell’ultimo anno? Quali sono le prospettive per il futuro? Scopriamo insieme i dettagli tra risultati finanziari, strategie di espansione e nuove sfide.

Autori: Stefano Reali (Portfolio Manager - Pharus Asset management S.A.), Riccardo Volpi (Portfolio Manager - Pharus Asset management S.A.), Andrea Guitta (Portfolio Manager - Pharus Management Lux S.A. - Milan Branch), William Trevisan (Portfolio Manager - Pharus Management Lux S.A. - Milan Branch) | Persona Giuridica: Pharus Management Lux S.A. Sede di Milano | Autorità Competente: Banca D’Italia | Raccomandazione Ultimata: 12.03.2025 ore 14:00 | Prima diffusione della raccomandazione: 13.03.2025 ore 06:30 | Data e ora Prezzi: 13.03.2025 ore 16:00 | Altre informazioni secondo il Regolamento Delegato (UE) 2016/958 “Raccomandazione in materia di investimenti” sono a questo link.

Caro fuoriclasse,

dalla sua fondazione nel 1860 a Milano, il gruppo Campari ha saputo costruire un portafoglio di marchi iconici e consolidare la sua leadership nei mercati internazionali.

Le domande a cui risponde la nostra analisi analisi sono:

Ma come si è evoluta la sua crescita nell’ultimo anno?

Quali i dettagli tra risultati finanziari, strategie di espansione e nuove sfide all’orizzonte?

Quali sono le prospettive per il futuro?

E’ un titolo da Fuoriclasse?

Scopriamolo insieme.

· Nome dell'azienda : Campari

· Codice ISIN : NL0015435975

· Ticker : CPR IM

· Prezzo delle azioni : 6.082 eur

· Capitalizzazione di mercato: 7488.6 milioni eur

👔Approccio a 5 Step del Fuoriclasse.

Ora utilizziamo il nostro approccio in 5 step per analizzare l'azienda e capire cosa la rende unica o meno.

Se vuoi vedere il processo di selezione nel dettaglio lo trovi a questo link.

Alla fine di questa analisi assegneremo a CAMPARI un punteggio per ciascuno di questi 5 step con il metodo Fuoriclasse Valuation.

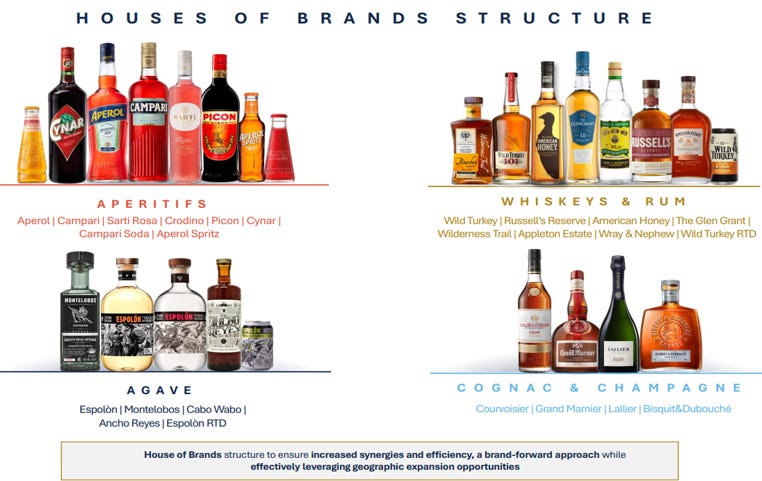

Step 1. Capire il Business 📊

Il Gruppo Campari, fondato nel 1860 a Milano, è uno dei principali attori dell'industria globale degli alcolici di marca. Con un portafoglio di oltre 50 marchi premium e super-premium e con posizioni di leadership in Europa e nelle Americhe, I suoi marchi sono distribuiti in 190 mercati principalmente attraverso 26 società in-market, che rappresentano circa il 93% dei ricavi del Gruppo e sono prodotti in 22 stabilimenti di produzione in tutto il mondo.

Se guardiamo all’ultimo anno anche Campari ha subito il processo di normalizzazione del settore:

Commento al contesto di mercato del 2024

Il 2024 è stato un anno difficile, caratterizzato da una notevole volatilità macroeconomica e geopolitica, che ha creato pressioni sul settore a livello globale, influenzando i consumi e portando a significativi processi di de-stoccaggio nel commercio. Inoltre, le condizioni climatiche particolarmente sfavorevoli in Europa hanno complicato ulteriormente la gestione della situazione. Nonostante queste difficoltà, l’azienda ha registrato risultati positivi, con una crescita organica del fatturato del +2,4% e una crescita totale del +5,2%, continuando a sovraperformare rispetto al settore. Durante l’anno, Campari ha realizzato investimenti mirati a rafforzare le capacità operative, i sistemi e la catena di fornitura, che, sebbene abbiano avuto un impatto sulla redditività, sono stati necessari per affrontare la crescita più contenuta del fatturato. Questo periodo ha inoltre spinto l’azienda a concentrarsi sull’efficienza operativa e sul rafforzamento dei marchi prioritari per il futuro.

Nel quarto trimestre, la performance è stata solida, con una crescita del fatturato del +3,4% e un miglioramento del margine lordo di 40 punti base, grazie a tendenze positive in Europa e nei consumi di aperitivi, supportate dalla riduzione dei costi delle materie prime, in particolare dell'agave. Per il 2025, l’azienda prevede un anno di transizione, con una continua crescita più moderata del fatturato e un focus sul miglioramento dell’efficienza e sull’esecuzione. L’azienda continuerà a investire in crescita e nella costruzione dei marchi, pur concentrandosi sul controllo dei costi e sulla gestione efficace del bilancio. Si prevede che le difficoltà attuali perdurino, ma la forte posizione nel mercato e le azioni strategiche contribuiranno a mantenere l’azienda ben posizionata per il futuro, con una minore attenzione alle acquisizioni e una maggiore enfasi sull’ottimizzazione interna.

Commento ai risultati annuali

Campari ha annunciato settimana scorsa i risultati dell'esercizio 2024, che hanno superato le previsioni del consenso, grazie a un forte quarto trimestre nonostante la volatilità macroeconomica e geopolitica. I dati hanno evidenziato la resilienza dell'azienda di fronte alle attuali tendenze e alle preoccupazioni del settore, con una crescita organica positiva.

Il fatturato del quarto trimestre è aumentato del +10,5% su base annua, con una crescita organica del +3,4% rispetto allo stesso periodo dell'anno precedente, portando a una crescita totale del +5,2% o del +2,4% su base annua, superando la performance della concorrenza. Per quanto riguarda le aree geografiche, il quarto trimestre ha registrato un recupero in EMEA (+7% organico a/a) e in Asia Pacifico (+4,2%), parzialmente compensato da un calo dello 0,2% nelle Americhe. La performance è stata trainata dalle categorie chiave della nuova "House of Aperitifs" (+6% organico nell'esercizio 24) e della "House of Agave" (+10% organico a/a), seguite dalla "House of Cognac & Champagne” (+2% a/a). La "House of Whisky & Rum” ha registrato una diminuzione del -6% nell'anno fiscale 24, mentre i marchi locali hanno subito un calo dell'1% a/a.

La redditività è stata influenzata dagli investimenti e da volumi moderati. L'EBIT ha raggiunto i 605 milioni di euro (rispetto ai 592 milioni di euro previsti dal consenso), con un margine sulle vendite del 19,7% (rispetto al 21,2% nell'esercizio 2023), principalmente a causa degli investimenti continui per il rafforzamento e l'espansione delle capacità infrastrutturali, nonché della riorganizzazione verso il modello "House of Brands" annunciato. L'utile netto di gruppo rettificato si è attestato a 376 milioni di euro (-3,7% rispetto all'anno precedente, con una previsione di 360 milioni di euro), mentre gli impatti straordinari hanno fatto scendere l'utile netto riportato a 202 milioni di euro (-39% su base annua).

Outlook 2025

Campari ha fornito un outlook prudente ma positivo per il 2025, definendolo un anno di transizione. Si prevede una crescita organica moderata delle vendite nell’esercizio 2025, con una performance più orientata verso la seconda metà dell’anno (il primo trimestre 2025 ha mostrato un leggero calo, principalmente a causa dell'effetto della Pasqua). Il margine EBIT organico dovrebbe rimanere stabile, con un andamento simile a quello delle vendite. Questo scenario non tiene conto delle tariffe statunitensi, stimate in 35 milioni di euro (per Messico e Canada). L'importo totale su base annua, includendo anche la possibile imposizione di tariffe statunitensi provenienti dall'Europa, potrebbe arrivare a 95-100 milioni di euro. Tutti questi importi sono al netto delle azioni di mitigazione che potrebbero essere adottate dal management.

Il consenso non dovrebbe subire variazioni significative rispetto ai livelli attuali, ma riteniamo che i solidi trend di fondo e la conferma della crescita nel 2025, accompagnata da un certo grado di fiducia espresso nella telefonata sulla possibilità di un potenziale rialzo, debbano essere considerati positivi.

Risultati dell'anno 2024

Campari ha riportato un Ebit rettificato per l'intero anno che ha battuto le stime medie degli analisti.

- Ebit Adjusted EU604,9 milioni, -2,2% a/a, stima EU592,5 milioni (Bloomberg Consensus)

- Ebitda rettificato 732,6 milioni di euro, +0,5% a/a, stima 708,5 milioni di euro.

- Dividendo per azione EU 0,0650, stima EU 0,07

- Vendite 3,07 miliardi di euro, +5,2% a/a, stima 3,03 miliardi di euro

- Ricavi in America 1,39 miliardi di euro, stima 1,37 miliardi di euro

- Ricavi Asia Pacifico 217,9 milioni di euro, stima 220,1 milioni di euro

- Ricavi organici +2,4%, stima +2,04

- Utile netto rettificato 376,0 milioni di euro, -3,7% a/a, stima 360,1 milioni di euro

- Spese pubblicitarie e promozionali 513,3 milioni di euro, stima 511,9 milioni di euro

- Vede il margine di profitto org. Margine Ebit-Adj. direzionalmente piatto per il 2025

- Prevede una moderata crescita organica dell'intero anno della Topline per il 2025

- Prevede un miglioramento della crescita della Topline nel 2° semestre

- Per il 2025, Campari afferma che “si prevede una moderata crescita organica dell'intero anno, con un trend in miglioramento nella seconda metà dell'anno”.

Potenziale effetto Tariffe Trump

L'impatto potenziale a 12 mesi dei dazi del 25% sulle importazioni da Messico, Canada ed Europa negli Stati Uniti, che non è incluso nelle indicazioni di cui sopra, è stimato in circa 90-100 milioni di euro prima di eventuali azioni di mitigazione, attualmente in fase di valutazione.

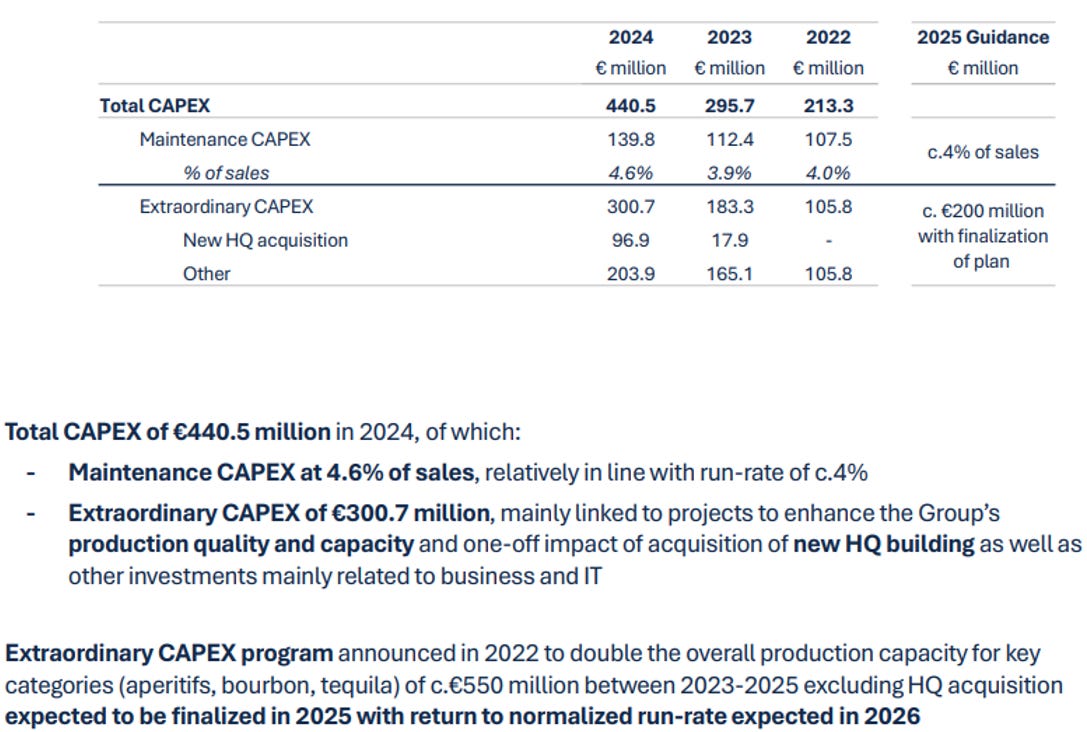

Investimenti

Il piano di investimenti in CapEx da 500 a 600 milioni di euro, sono finalizzati a:

- triplicare la capacità di produzione di Arandas per il marchio Espolon, oltre a triplicare la capacità di imbottigliamento.

- Inoltre, il piano prevedeva il raddoppio della capacità di sigillatura di Wild Turkey,

- Raddoppio della capacità di imbottigliamento del portafoglio di aperitivi.

Guardando al futuro, oltre a questo, Campari sta anche pensando di esternalizzare alcune delle attività di imbottigliamento, anche per diversificare e per una prospettiva di continuità aziendale.

Investimento in invecchiamento dei distillati

Per quanto riguarda il processo di invecchiamento, dopo l'acquisizione di Courvoisier e la prima consolidazione dei più di 400 milioni di euro di liquido in invecchiamento, ora Campari ha raggiunto circa 1,2 miliardi di euro di liquido in invecchiamento. Considerando sia Courvoisier, i bourbon, rum e Glen Grant, che è un marchio importante per Campari per rafforzare la presenza in Asia, Campari ritiene che il liquido che possiede sia sufficiente. D’altra parte, Campari non sta prendendo in considerazione la possibilità di dismettere il liquido che possiede, perché ciò comprometterebbe la capacità di sviluppare quei marchi in futuro. Questo processo di invecchiamento ha avuto alcuni effetti sull’andamento del capitale circolante.

Step 2. Management 🧑💼

Il Ceo di Campari è appena cambiato, da Gennaio è infatti diventato Ceo Simon Hunt. Con oltre 30 anni di esperienza nel settore dei premium spirit, Simon Hunt è un esperto affermato e un leader riconosciuto, con una comprovata carriera nell'accelerare la crescita aziendale e nella creazione di marchi globali. Ha sviluppato una profonda conoscenza dei mercati internazionali, con un focus particolare sul mercato strategico degli Stati Uniti e sui mercati emergenti. Simon ha acquisito solide competenze strategiche, manageriali e di leadership, affrontando ruoli di crescente responsabilità in vari mercati e categorie di spirit, collaborando con le principali aziende del settore, sia quotate che non.

Uno degli obiettivi fondamentali del nuovo CEO è il consolidamento delle M&A. Secondo il management l'azienda ha dei marchi straordinari, ma si pensa anche che questi abbiano ancora molto potenziale che si può sfruttare con ciò che è già in possesso. Al momento, se si guarda ai marchi acquisiti, si nota che questi hanno punti di forza in tre o quattro mercati, anziché in dieci o quindici. Ed è qui che si possono sfruttare gli investimenti fatti nelle capacità di accesso al mercato e nella catena di approvvigionamento per essere più efficaci in futuro. Questo porta alla struttura della “House of Brands”, che è progettata proprio per fare questo. La “House of Brands” crea un focus mirato e, avendo lavorato sia un attraverso un team di marketing centrale che un modello di House of Brands, si riconosce il vantaggio del modello della house, in quanto permette di avere un team di persone che ogni mattina si svegliano e pensano solo a Courvoisier. Questo è diverso dal gestirlo all'interno di una struttura di marketing globale. Poiché il marchio viene gestito in modo olistico, con operazioni, catena di approvvigionamento, innovazione e lavoro diretto con i mercati, si crea una tensione sana per assicurarsi che tutti i marchi ricevano l'attenzione giusta nei mercati giusti, per ottenere la crescita aziendale che si ritiene questi marchi possano generare. È qui che il modello opera in modo molto diverso. Si pensa che questo sarà un cambiamento per Campari, ma un cambiamento molto positivo che si adatta perfettamente alla cultura di Campari, imprenditoriale e orientata all'azione, capace di fare le cose e farle accadere.

Il rallentamento delle M&A porterà ad un consolidamento e riduzione del debito:

Se vuoi continuare a leggere la crescita di CAMPARI, la leadership e le valutazioni, passa a un abbonamento a pagamento di fuoriclasse.

Se sei già abbonato, continua pure a leggere.