🏦Banche USA: quali sono vere opportunità?

Analizziamo JPMorgan, Goldman Sachs, Citigroup, Wells Fargo e BlackRock. Quali sono destinate a creare valore da quelle che potrebbero distruggerlo e se oggi ha senso o meno comprare banche.

Autori: Stefano Reali (Portfolio Manager - Pharus Asset management S.A.), Riccardo Volpi (Portfolio Manager - Pharus Asset management S.A.), Andrea Guitta (Portfolio Manager - Pharus Management Lux S.A. - Milan Branch), William Trevisan (Portfolio Manager - Pharus Management Lux S.A. - Milan Branch) | Persona Giuridica: Pharus Management Lux S.A. Sede di Milano | Autorità Competente: Banca D’Italia, CSSF | Raccomandazione Ultimata: 15.10.2025 ore 17:00 | Prima diffusione della raccomandazione: 16.10.2025 ore 06:30 | Data e ora Prezzi: 15.10.2025 ore 14:00 | Informazioni secondo il Regolamento Delegato (UE) 2016/958 “Raccomandazione in materia di investimenti” sono a questo link.

Caro Fuoriclasse,

In questa newsletter analizzeremo in dettaglio la stagione di reporting delle principali banche americane, partendo dalle aspettative di mercato e confrontandole con i risultati effettivi. Approfondiremo le performance di JPMorgan, Goldman Sachs, Citigroup, Wells Fargo e BlackRock, per capire dove si concentrano oggi forza e debolezza del settore finanziario USA.

L’obiettivo è duplice.

Da un lato, comprendere come i risultati oltreoceano possano anticipare l’andamento delle banche europee nella prossima stagione di trimestrali, evidenziando analogie e differenze strutturali.

Dall’altro, ragionare come un Fuoriclasse: capire quali domande dovrebbe porsi un investitore di fronte a questi numeri, quali analisi contano davvero per distinguere le banche destinate a creare valore da quelle che potrebbero distruggerlo — e, in ultima analisi, se oggi ha senso o meno comprare banche.

Cominciamo!

1. Attese sulla reporting del settore finanziario USA

Questa settimana sarà dominata dal settore finanziario, poiché circa il 65% delle società dell’S&P 500 che pubblicheranno i risultati del terzo trimestre appartengono a questo comparto — tra cui American Express, Bank of America, Citigroup, Goldman Sachs, JPMorgan, Morgan Stanley, Travelers e Wells Fargo.

Per il 3Q25, il settore finanziario è atteso registrare la quarta crescita più elevata degli utili tra gli undici settori dell’S&P 500, con un incremento del +13,2% su base annua.

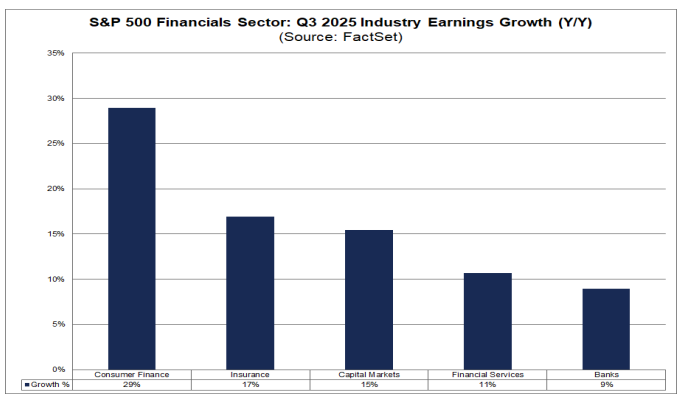

Crescita attesa per industry:

Tutte e cinque le principali aree del settore dovrebbero mostrare un miglioramento annuo, e quattro di esse con crescita a doppia cifra:

Consumer Finance: +29% (la più alta del settore).

Principale contributo da Capital One, che però beneficia di un confronto distorto per effetto della fusione con Discover Financial.

Insurance: +17%

Sottosettori in crescita:

Property & Casualty: +27%

Insurance Brokers: +13%

Life & Health: +1%

In calo solo la Reinsurance: –7%.

Capital Markets: +15%

Investment Banking & Brokerage: +27%

Financial Exchanges & Data: +11%

Asset Management & Custody Banks: +6%

Financial Services: +11%

Multi-Sector Holdings: +22%

Transaction & Payment Processing: +6%

Diversified Financial Services: +4%

Banks: +9%

Diversified Banks: +9%

Regional Banks: +5%

Temi chiave – Insurance

I risultati del 3Q saranno influenzati da tre fattori macro:

Inflazione in aumento: che penalizza i margini tecnici (combined ratio) e riduce l’underwriting income delle compagnie P&C.

Andamento positivo dei mercati azionari: che sostiene il reddito da investimenti, in particolare per le P&C più esposte a titoli equity.

Peggioramento dei dati sul lavoro (occupazione e disoccupazione): che potrebbe incidere sugli utili futuri delle compagnie vita con forte esposizione a polizze collettive aziendali.

In sintesi, nel breve il 3Q dovrebbe beneficiare del buon andamento dei mercati, ma l’inflazione resta un freno sui margini tecnici.

Outlook a 12 mesi

Gli analisti prevedono per il settore finanziario una crescita media degli utili di:

+5,3% nel 4Q25

+15,0% nel 1Q26

+6,2% nel 2Q26

+11,0% nel 3Q26

2. Vediamo le reporting delle principali Banche USA:

La reporting fin qui pubblicata dalle grandi case USA delinea un quadro complessivamente robusto, trainato dal ritorno del dealmaking e da ricavi market-related molto solidi.

Citigroup, JPMorgan, Goldman Sachs, Bank of America e Morgan Stanley hanno beneficiato di pipeline vivaci in M&A, IPO ed emissioni di debito, mentre il trading ha offerto un ulteriore sostegno – con equity particolarmente forte in Morgan Stanley e FICC tonico in diverse piattaforme.

Anche le attività wealth/asset management hanno contribuito in modo più stabile, con afflussi e AUM in crescita; in parallelo, BlackRock ha confermato la leadership negli ETF e negli alternativi, segnalando che la domanda di soluzioni indicizzate e private continua a espandersi.

Sul fronte del margine d’interesse, l’andamento è eterogeneo: BofA mostra un NII sopra le attese grazie a volumi e bilancio ben posizionato, JPM è in linea con leggere pressioni sul NIM, Wells è un po’ sotto ma compensa con fee robuste e un nuovo target di ROTCE 17–18%; Citi alza la guidance sul NII ex-markets e prosegue nella trasformazione.

I fattori positivi sono chiari: ricavi da investment banking in forte ripresa, trading resiliente con buona volatilità e attività cliente, diversificazione delle entrate via wealth/asset management, capitale solido e ritorno agli azionisti (buyback consistenti), oltre a progressi di semplificazione operativa (Citi) e alla rimozione dei vincoli regolamentari che riaprono la crescita (Wells).

Sul versante negativo, emergono pressioni sui costi (comp & tech, iniziative di trasformazione) che spingono alcune banche ad alzare la spesa attesa; segnali di normalizzazione del credito con maggiore prudenza su carte/auto (JPM); NIM sotto pressione in alcuni casi e, più in generale, una cappa di incertezza macro-geopolitica che può rendere cicliche fee di IB e trading.

In sintesi, le banche USA entrano nell’ultima parte dell’anno con momentum degli utili guidato dalle fee e basi patrimoniali robuste; la capacità di difendere l’efficienza operativa e governare la qualità del credito sarà la discriminante per trasformare il rimbalzo ciclico in miglioramento strutturale della redditività.

1. Citigroup

Snapshot: Ricavi +9% a/a; EPS $1,86 (+23%); tutte le divisioni a record 3Q.

Motori: FICC $4 mld (+12%), Equities $1,5 mld (+24%), IB +17%, Services/US Retail +7%, Wealth +8%.

Costi & efficienza: Opex +9% (comp & Banamex); eff. <64% confermata.

Capitale & buyback: CET1 13,2%; buyback $5 mld.

Guidance/Outlook: 2025 ricavi >$84 mld; NII ex-markets +5,5%; 2026 ROTCE 10–11% & eff. <60%.

Watch-outs: Pressioni costi/trasformazione; complessità regolatoria; esecuzione su Banamex.

2. BlackRock

Snapshot: AUM $13,46 tn (+17%); ricavi $6,51 mld (+25%); EPS adj $11,55.

Motori: Flussi netti $205 mld (iShares $153 mld, MMFs forti); Alternatives $663 mld (HPS +$165 mld); Tech rev $515 mln (+28%).

Costi & margini: Opex +43% (alternativi/tech); op. margin adj 44,6% (leggero calo).

Capitale & buyback: Buyback $375 mln; titolo +17% 12M.

Guidance/Outlook: Target raccolta alternativi +$400 mld entro 2030; slancio 4Q.

Watch-outs: Integrazione HPS/Preqin; spese elevate su crescita.

3. Goldman Sachs

Snapshot: Ricavi $15,18 mld (+20%) record 3Q; EPS $12,25; ROE 14,2%.

Motori: IB fees $2,66 mld (+43%)—M&A/advisory +60%; FICC $3,47 mld > stime; Equities $3,74 mld < stime; AWM AUM/AUS $3,45 tn, inflows $79 mld.

Costi & efficienza: Opex $9,45 mld (+14%); comp $4,68 mld; efficienza ~62%.

Capitale & M&A: Depositi $490 mld; NII $3,85 mld; acquisisce Industry Ventures.

Guidance/Outlook: Momentum IB/trading; AWM in espansione.

Watch-outs: Spese in crescita; lieve miss equities; integrazione nuove piattaforme.

4. JPMorgan

Snapshot: EPS $5,07 > consenso; fee forti; mercati +25% a $8,94 mld.

Motori: Equities +33%; FICC +21%; IB fees $2,63 mld (+16%); AUM 4,6 tn.

NII & costi: NII $24 mld ~ in linea; NIM 2,45%; opex $24,3 mld > stime.

Crediti & capitale: Provisions $3,4 mld (build su carte); CET1 14,8%; buyback $8 mld.

Guidance/Outlook: 2025 NII ~ $95,8 mld; 2026 NII ex-markets ~ $95 mld; tono prudente (Dimon).

Watch-outs: Qualità credito (carte/auto); pressione NIM.

5. Wells Fargo

Snapshot: EPS $1,66 > consenso; fee $9,49 mld (+9%); NII $11,95 mld leggermente sotto.

Motori: IB $840 mln (+25%); WM & trading sopra attese; prestiti/depositi +~2% q/q.

Costi & credito: Opex > stime (comp/marketing; $296 mln severance); provisions $681 mln < attese; NCO $942 mln meglio del consenso.

Capitale & buyback: CET1 > target; buyback $6,1 mld; AOCI loss –18% q/q.

Target redditività: ROTCE 17–18% (nuovo), CET1 target 10–10,5%.

Watch-outs: Esecuzione riallocazione business; gestione costi.

6. Bank of America

Snapshot: Utile netto $8,47 mld (+23%); titolo +4%; crescita YTD > settore.

Motori: IB $2,05 mld (+43%); M&A +51%; equity/debt underwriting +34%/+42%; NII $15,2 mld (+9,1%) > stime.

Trading: Equities $2,27 mld (+14%); FICC $3,08 mld (+4,6%).

Bilancio: Prestiti/depositi in aumento; gestione bilancio definita “record NII”.

Outlook: Pipeline IB/trading robusta; traiettoria di crescita equilibrata (retail + CIB).

Watch-outs: Sensibilità a ciclo/NIM; spesa disciplinata per sostenere margini.

7. Morgan Stanley

Snapshot: Trading totale $6,29 mld > stime; titolo +3,9%; best 3Q per equities.

Motori: Equity trading $4,12 mld (+35%) supera GS; FICC +8%; IB fees +44%; Wealth rev $8,2 mld, $81 mld NNA, margin pre-tax 30%.

Capitale: Requisito capitale Fed ridotto (maggiore flessibilità).

Strategia: Focus su crescita organica/disciplinata M&A (Ted Pick).

Outlook: Modello integrato markets + wealth ben posizionato.

Watch-outs: Dipendenza da volatilità equity; allocazione “excess capital”.